体外诊断,即IVD(In Vitro Diagnosis),是指在人体之外,通过对人体样本(血液、体液、组织等)进行检测而获取临床诊断信息,进而判断疾病或机体功能的产品和服务。

根据罗氏诊断的数据统计,体外诊断能够影响60%的临床治疗方案,但是费用只占整个临床治疗费用的2%。体外诊断已经成为人类疾病预防、诊断、治疗日益重要的组成部分,是保障人类健康与构建和谐社会日益重要的组成部分。

按照不同的检测原理和方法,体外诊断可分为生化诊断、免疫诊断、分子诊断、微生物诊断、尿液诊断、凝血类诊断、血液学和流式细胞诊断等,目前我国体外诊断的主要方法为生化诊断、免疫诊断和分子诊断。

全球体外诊断市场规模&竞争格局

近年来,全球传染性疾病有高发、多发的趋势,患慢性疾病的人也越来越多,驱使体外诊断市场不断发展。作为全球医疗器械领域最大的细分市场,体外诊断这块肥肉备受业内人士的关注。

数据来源:Wind、Global In-Diagnostics Market Forecast to 2018、分寸资本

有权威机构统计,2015年全球体外诊断市场规模为605亿美元,预计到2018年有可能会突破800亿美元。

数据来源:中国产业洞察网、分寸资本

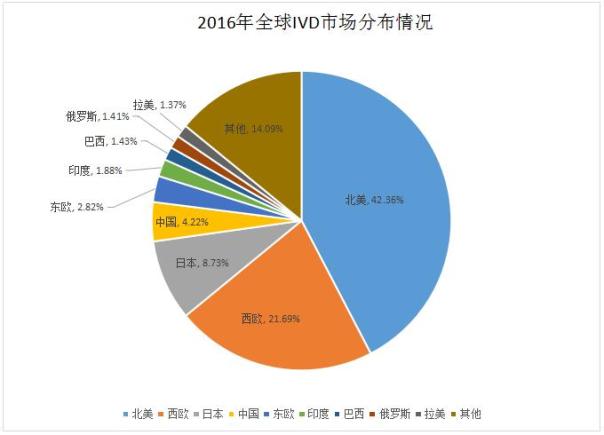

从地域上看,北美是全球最大的体外诊断市场。2016年北美体外诊断市场在全球占比为42.36%;欧洲占全球体外诊断市场的24.51%。欧美两大市场共占全球市场的65%以上。但是由于欧美国家人口增长放缓,体外诊断价格下调,整体市场处于缓慢增长状态。

亚洲体外诊断市场中,日本占比最大,市场份额达8.73%。亚洲其他新兴市场(如中国、印度等)得益于庞大的人口基数和经济飞速发展,医疗投入不断加强,体外诊断正飞速发展。2016年,中国在全球IVD市场中占了4.22%的市场份额。

从竞争格局上看,龙头企业的表现依然非常突出。排名前十的IVD企业就占了全球80%的市场份额,其中排名前五的罗氏、丹纳赫、西门子、雅培和赛默飞世尔,掌握着体外诊断全产业链的资源和核心技术,优势尤为明显。

动脉网(微信号:vcbeat)根据各企业2016年诊断业务的营收状况,梳理了一份全球IVD器械企业TOP10排行榜。

★ 排名只限公布了2016年诊断业务销售额的企业,故没有公布的企业不在考虑范围内

从图表中我们看到,全球体外诊断市场非常激烈,十大IVD器械巨头企业中欧美国家占据九席之多,而美国独占六席,另外日本的希森美康成为亚洲唯一一家挤进十强的企业。2016年,十大IVD器械巨头诊断业务的总销售额达到了386.41亿美元,其中罗氏诊断以114.73亿美元的营收位列榜首。

中国体外诊断市场规模&竞争格局

与国际IVD市场总量相比,中国市场份额所占比重较低(2016年仅占4.22%)。但是,随着居民收入水平的提高,对疾病诊断预防及健康管理的需求增强,加上政府的大力支持,近几年中国IVD行业发展相当迅速,成为中国医疗卫生体系中发展最快的分支之一,市场增长空间大,深受资本市场追捧。

数据来源:中投顾问产业研究中心

据中投顾问产业研究中心预计,未来五年体外诊断将保持15%的复合增速,2020年中国体外诊断市场规模有望达到640亿元左右。由于中国体外诊断市场,80%的市场份额是诊断试剂,另外20%是诊断仪器,所以到2020年中国体外诊断仪器市场规模或许会达到130亿元。

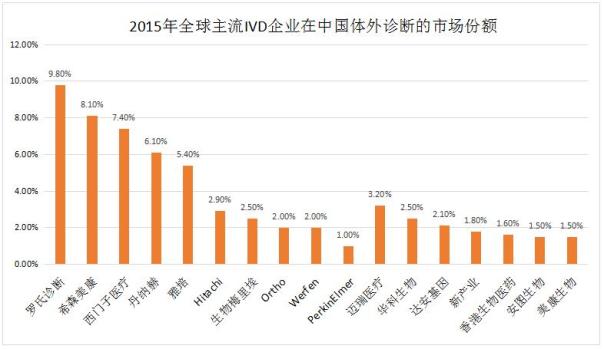

竞争格局上,目前中国体外诊断市场中主要有跨国公司和本土企业两大竞争主体。整体上,我国体外诊断厂商和跨国企业仍存在一定差距。跨国公司凭借先进的技术、品牌优势、稳定的质量,占据我国体外诊断市场56%的份额,尤其在三甲医院高端市场中处于垄断地位, 价格是国内同类产品的1~5倍。

数据来源:中国产业信息网

2015年,排名前五的跨国IVD企业占据了我国体外诊断36.8%的市场份额。其中罗氏2015年的市场份额为9.8%,处于市场领先地位;希森美康、西门子、丹纳赫(已收购贝克曼)、雅培的市场份额分别为8.1%、7.4%、6.1%和5.4%。

国内IVD企业起步较晚,在规模、实力、技术、产品质量方面与国际知名诊断企业有较大差距。但是国内企业凭借产品性价比高和更为贴近本土市场的优势,不断抢占份额,已涌现一批实力较强的本土企业,主要集中在生化、免疫、分子诊断三大领域。

国内IVD企业呈现规模小、数量多的特点。据统计,目前国内体外诊断共有300~400家厂商,多为中小型企业,产品覆盖面较窄,主要为单一领域的中低端产品, 用户集中在市级医院和基层医院,市场格局较为分散。而且国内IVD企业的销售额普遍集中在1000-5000万规模,收入超过亿元的企业数量不多,前十大企业的市占率仅约30%。

十大IVD器械巨头在中国是如何布局的?

虽然近几年随着国产品牌的崛起,跨国IVD企业在华的垄断地位稍有削弱,但是想要真正实现“进口替代”还有很长一段路要走。动脉网试着分析了全球排名前十的IVD器械企业的发展现状,以及这些年他们在中国的战略布局,或许可以帮助国内IVD企业找到新的突破口。

1、罗氏诊断

罗氏是全球制药和诊断领域的领导者,于1896年成立,总部位于瑞士巴塞尔,业务遍及全球 100 多个国家。集团的核心业务包括制药和诊断两个部分,其中诊断业务占比23%。罗氏诊断的产品主要用于检测血液、组织和其他液体等,为专业医护人员提供诊疗所需要的信息。2016年,罗氏诊断的营收达到115亿瑞士法郎(约115亿美元),排名全球IVD市场第一。

罗氏的诊断业务板块中,中心实验室和POC诊断(原专业诊断)占比58%,糖尿病占比18%,分子诊断占比16%,组织诊断占比8%。其中,增长最稳定的是生化免疫业务(体量最大),增长最快的是分子诊断业务。

2000年,罗氏诊断正式进入中国,并将总部设在上海。十几年来,罗氏在北京、广州、沈阳、西安、武汉、成都、南京及杭州均设立了分公司或办事处,罗氏诊断在中国的员工超过2000名。现在,中国已成为罗氏诊断全球第二大市场,仅次于美国。罗氏诊断在中国市场年平均增长率基本维持在25%左右。

● 2000年 罗氏诊断正式进入中国;

● 2008年 罗氏诊断广州、北京分公司分别成立;

● 2009年 罗氏诊断上海徐汇、南京、杭州分公司分别成立;

● 2014年11月 罗氏诊断投入约25亿美元,将亚洲生产基地落户苏州工业园区(全球第八大生产基地)。

2、丹纳赫(Danaher)

丹纳赫(Danaher)是全球领先的科学与技术创新产品与服务的设计商及制造商,部位于美国华盛顿,其业务包括:电子试验、动力系统、机械工具、环境控制、产品识别及医疗器械等多项科技领域。丹纳赫在2017年世界500强中排名267。

公司主要有5个业务部门:测试与计量、环境、牙科、生命科学与诊断、工业科技。丹纳赫的体外诊断业务(包括贝克曼库尔特诊断、莱卡诊断、雷杜米特、Cepheid)占集团业务的30%,仅次于生命科学,两者只相差一个百分点。

丹纳赫2016全年的收入为168.8亿美元,相比2015年的144.3亿美元收入增长了17%。其中诊断收入从48.3亿美元增长4%,达到50.4亿美元。主要是因为丹纳赫去年9月6号, 以40亿美元收购了全球领先的分子诊断企业Cepheid,扩大了其诊断业务。从全球业务分布情况来看,丹纳赫在中国和印度市场的份额持续领先,拉丁美洲,中东和俄罗斯陆续恢复增长,发达国家市场的核心收入增长则呈现低位数,由美国和西欧的增长带动。

丹纳赫在中国的布局,主要是2011年以68亿美元收购了贝克曼库尔特(Beckman Coulter),掌握了贝克曼在中国的诊断市场。贝克曼库尔特是第一个进入中国的外资IVD公司,也是第一个在中国建设工厂的IVD公司。在中国体外诊断市场,贝克曼排名仅次于罗氏,排名第二。

● 早在1983年,贝克曼便开始在中国北京、上海、广州、福州等城市设立代表处和维修站;

● 1997年,贝克曼在江苏省苏州市建立了试剂生产工厂,供应全中国、东南亚和日本。工厂名为贝克曼库尔特实验系统(苏州)有限公司,第一期的投资额500万美元;

● 2011年,丹纳赫以68亿美元收购贝克曼库尔特;

● 2015年,丹纳特带领的贝克曼在苏州建立了研发中心,并且扩大了原工厂的规模。中国IVD市场正式开始了罗氏,贝克曼,西门子三巨头的本土试剂之争。

3、西门子医疗(Siemens Healthineers )

西门子股份公司是全球领先的技术企业,创立于1847年,业务遍及全球200多个国家,专注于电气化、自动化和数字化领域。2015年,西门子医疗(Siemens Healthineers)从集团内独立出来后,继续保持其在影像诊断和体外诊断领域的优势,不断推陈出新,同时还大力拓展诸如床旁治疗和分子诊断等业务。

西门子医疗拥有最齐全的 IVD 产品线,包括免疫、生化、分子、血球、血凝、POCT 等,是 IVD 领域布局最齐全的厂家。2016年西门子集团全年总营收135亿欧元,相比2015年增长了4.8%。西门子医疗2016财年IVD业务销售额约49亿美元,全球IVD市场排名第三。而西门子2016年在中国的总营收达到64.4亿欧元。

西门子在中国的布局,可追溯到1985年,西门子与中国政府签署了合作备忘录,成为第一家与中国进行深入合作的外国企业。随后分别于1992年和2000年,在上海成立医疗器械分公司和医学诊断产品分公司。2016年,西门子医疗宣布亚太区首个诊断试剂工厂落户上海。到目前为止,西门子医疗在中国已有5000多名员工。

● 1985年,西门子与中国政府签署了合作备忘录,成为第一家与中国进行深入合作的外国企业;

● 1992年 上海西门子医疗器械有限公司成立;

● 2000年 成立西门子医学诊断产品(上海)有限公司;

● 2015年10月,西门子将医疗业务独立出来,成为西门子集团体系内的一个新公司,在中国乃至全球建立了单独的法人公司;

● 2016年 西门子医疗宣布亚太区首个诊断试剂工厂落户上海。

4、雅培(Abbott)

雅培是一家全球性、多元化医疗保健公司,于1888年成立,总部位于美国伊利诺伊州。2017年,雅培在全球约有9.4万名员工,业务遍及150多个国家和地区。

雅培的医疗医药业务主要分为制药占28%、医疗设备业务(包含心血管,眼科,糖尿病)占38%、体外诊断业务占34%。雅培诊断专注于疾病的早期发现、诊断、治疗检测全过程,为实验室提供前处理、自动化、生化、免疫、血液和信息化产品等完整解决方案。2016财年雅培诊断销售额约46.5亿美元,全球IVD市场排名第四。

雅培在中国的业务已发展了近20年,为中国消费者提供各种营养品、药品和医疗产品。目前,雅培除了在上海设立了中国总部之外,还建立了10个办事处、3家工厂和2个研发中心,拥有4000多名员工。

● 1995年 雅培在北京和上海建立办事处,正式进入中国,之后在广州、深圳增设办事处;

● 1998年 成立上海雅培制药有限公司;

● 2000年 雅培在上海的工厂通过GMP认证;

● 2016年9月,雅培中国研发中心正式启用。该研发中心由雅培营养中国研发中心和雅培诊断中国研发中心组成,是雅培全球唯一一个整合营养及诊断两大业务的研发中心。

到目前为止,雅培是IVD四大巨头里唯一一家还未在中国建设诊断工厂的公司,而中国作为潜力巨大的IVD市场,以及外资企业本土化生产服务是未来的必然趋势。

5、赛默飞世尔(Thermo Fisher)

赛默飞世尔(Thermo Fisher Scientific)是美国500强企业,全球科学服务领域的领导者。公司总部位于美国麻省,其前身是成立于1956年的热电公司。2006年,热电公司与飞世尔科技公司合并为赛默飞世尔科技公司。

公司主要的业务包括仪器制造、实验室建设、生物技术制品等。2016年集团总营收达到182.74亿美元,其中专业诊断业务占18%,实现约33.39亿美元的营收,比2015年增长了3%,在全球IVD领域排名第五。赛默飞世尔在全球各区域的业务,北美市场占53%、欧洲市场占25%、亚太市场占18%、其他市场占4%。

赛默飞世尔科技进入中国发展已有30多年,在中国的总部设于上海,并在北京、广州、香港、台湾、成都、沈阳、西安、南京、武汉、昆明等地设立了分公司,员工人数约3700名。为了满足中国市场的需求,现有8家工厂分别在上海、北京和苏州运营。

与大多数外资企业几乎完全依靠代理的模式不同,赛默飞世尔针对中国市场更多的是部署研发团队,加强与中国客户的紧密合作。目前,赛默飞世尔在全国共设立了6个应用开发中心,并与中国多个领域的医疗机构都建立了合作关系,包括与四川华西医院共建精准医疗联合研究平台,与诺禾致源在天津共建精准医学卓越中心,与广州中山大学第一附属医院共建精准医学与分子诊断中心,以及与北京阜外医院分子诊断中心共建精准医疗联合培训中心等。

● 1982年 热电公司(Thermo Electron)在中国设立销售办事处,正式入驻中国市场;

● 2000年 热电公司在中国建设生产基地,位于上海浦东金闵路工厂成立;

● 2005年 热电公司在中国设立先进的客户体验中心,同时在成立北京生产工厂;

● 2006年 上海第三家工厂在浦东金桥成立;

● 2010年 赛默飞世尔科技公司在上海设立中国技术中心;

● 2011年 中国服务版图向二三级城市扩大,成立沈阳、成都分公司;

● 2012年 服务版图继续向中西部地区扩大,成立武汉、西安分公司,在苏州的工厂建成投产;

● 2013年 赛默飞中国成立中国创新中心,赛默飞武汉办事处正式成立。

6、美艾利尔(Alere)

美艾利尔(Alere)是POCT领域的霸主,致力于通过开发即时诊断(POCT)、监测和健康信息技术领域的新功能,使患者个人能够在家自主改善健康和生活质量。帮助全球各类人群治疗棘手的疾病,包括传染性疾病、毒理学疾病、心脏病以及糖尿病等。

美艾利尔总部位于美国波士顿沃尔瑟姆(Waltham),全球拥有超过50家分支机构,将近2万名员工,以及超过800人的研发团队。公司整体业务分为专业诊断和消费者诊断两个领域,其中专业诊断占总体业务的97%。心肌标志物、传染病和毒理诊断一直是美艾利尔的核心业务。

2016年美艾利尔的营收约23.8亿美元,相比2015年增长了3%。占整个POCT市场份额超过40%,在全球IVD领域排名第6。

自2005年进入中国以来,美艾利尔在中国提供各式检测与平台,涵盖心血管类急病诊断、糖尿病等慢病诊断、传染性疾病诊断、毒理学诊断、妇女健康检测和肿瘤检测等领域,超过上百种疾病分类。2006年,美艾利尔收购杭州艾博,作为其在中国区的总部。2007年成立英维利斯医疗器械(北京)有限公司,并于2010年正式更名为美艾利尔公司。另外,美艾利尔在中国还非常注重人才的培养,引入了“中欧商学院”的管理课程,打造了“SHINE”经理人培训项目和“HPM”高级经理成长班。

● 2005年 建立上海英伯肯医学生物技术有限公司,主要业务为妇女健康(妊娠和排卵)系列及传染病系列快速诊断试剂产品;

● 2006年 收购杭州艾博,作为其中国区的总部;

● 2007年 成立市场 + 销售的英维利斯医疗器械(北京)有限公司;

● 2010年 正式更名为美艾利尔公司,美艾利尔(中国)为美艾利尔集团在中国筹建的、具备管理职能和战略规划职能的中国区管理总部;

● 2012年 在上海成立美艾利尔(生物)技术有限公司;

● 2014年 在上海成立美艾利尔(上海)健康管理有限公司。

7、希森美康(Sysmex)

希森美康集团(Sysmex Corporation)原名日本东亚医用电子株式会社,总部设在日本的神户市,在中国、欧洲、美洲、亚太地区等国家设有40余个分支机构,产品遍布全球170多个国家。

目前,希森美康在血液分析、凝血分析、尿沉渣分析领域处于世界领先地位。血球业务占据了希森美康总营收的65%,其次是血凝业务占14%,尿液分析业务占8%,其他业务占比都较小。希森美康占血球领域市场份额45%以上,2016年营收为2531亿日元(约22.9亿美元),全球IVD市场排名第七,是全球十大IVD公司中唯一一家日本公司。

希森美康在日本本土市场的营收额越来越少,2016财年日本本土营收只占总营收的15.7%,而海外市场营收占了84.3%。其中中国市场排名第二占25.8%,仅次于新兴市场(包括欧洲、中东和非洲)的26.9%,美洲市场占23.6%。

2016财年,希森美康在中国市场营收同比上升30.7%,主要是依靠血球和血凝业务的增长。但是,希森美康在中国市场主要依靠代理分销形式的销售策略,在中国市场的分销比例高达98.7%。这让希森美康越来越缺少了主导权,中国地区额代理商甚至可以“主导”其业务方向。如果代理商跳出来自己干(比如迈瑞)很有可能就会挤压希森美康的市场空间。

2000年1月,希森美康医用电子(上海)有限公司成立。目前,希森美康在中国设有北京办事处,并在多个省市建立联络点,销售支持和客户服务网点已遍布全国。

● 1995年6月以试剂生产为目的,成立中外合资公司-济南东亚医用电子有限公司(现济南希森美康医用电子有限公司),2000年变更为独资公司;

● 1996年,设立日本希森美康株式会社上海代表处,支持全国业务;

● 1999年12月,成立希森美康香港有限公司( Sysmex Hong Kong Limited);

● 2000年1月,成立希森美康医用电子(上海)有限公司,分别负责香港和中国大陆地区的市场营销和服务管理;

● 2000年7月,成立希森美康电脑技术(上海)有限公司(Sysmex Infosystems China,Ltd.),提供与原厂仪器相配套的中文数据管理系统,以及专业的信息管理软件;

● 2003年8月成立国内第二个试剂工厂,希森美康生物科技(无锡)有限公司。

8、生物梅里埃(BioMérieux)

生物梅里埃(BioMérieux)诞生于法国里昂,致力于开发医疗临床诊断产品和工业用途的诊断产品。生物梅里埃是法国最大的体外诊断公司、全球最大的微生物体外诊断公司,在临床微生物及工业应用微生物领域全球市场份额第一,在传染疾病诊断行业全球排行第三,尤其擅长艾滋病和肺结核的诊断。

目前集团在全球共有三大总部,分别在法国里昂、美国波士顿和中国上海,有41个分公司,150个国家分支,19个生产基地和20个研发中心,员工超过10000人。

生物梅里埃的业务分为两部分,临床诊断占80%,工业诊断占20%。生物梅里埃的产品业务类型主要为微生物、免疫和分子生物,包括仪器、试剂和其他服务。生物梅里埃是微生物细分领域的领导者,占领市场份额高达40%,其80%的营收都来自试剂。2016年生物梅里埃集团总营收达到21.03亿欧元,其中临床诊断业务实现了16.78亿欧元的营收(约20.06亿美元)。

生物梅里埃公司与中国的渊源,可以从创始人梅里埃先生的祖辈说起。在改革开放初期,梅里埃家族的人就曾与中国的国家领导有过接触,随后逐步进入中国。2011年,生物梅里埃上海浦东新基地建成,成为全球范围内继法国、美国之后的第三大基地。目前梅里埃中国已经建立研发团队,进行全产品线的转化和研发,并连续十几年中国营收增长率保持两位数,甚至在2015年以前年均保持25%以上高速增长。

● 1978 梅里埃先生首次来中国,与中国卫生部建立了公共卫生领域的合作;

● 1985 第一台VITEK仪器在卫生部北京医院落户;

● 1992 – 2001 北京、上海、成都和广州相继成立了办事处;

● 2004 中国和ASPAC总部转移到上海;

● 2011 在浦东设立了生物梅里埃中国园区,成为集团世界第三大总部(其他两个位波士顿和里昂)。

9、美国伯乐(Bio-Rad)

美国伯乐(Bio-Rad)成立于1952年,总部位于美国加州的Hercules。经过60多年的发展,Bio-Rad已经成为生命科学和临床诊断领域屈指可数的高科技公司之一。其中,生命科学部名列世界排名前五名,临床诊断部名列世界排名前十名。目前在全球设立了30多个分公司,旗下员工超过8250人,业务遍布150多个国家。

Bio-Rad主要的业务分为生命科学和临床诊断两个板块,分别占集团总业务的35%和64%。主要产品包括酶联免疫仪器及检测试剂盒、基因突变分析产品、糖化血红蛋白仪器及试剂等等。

2016年Bio-Rad营收总额实现20.7亿美元,相比2015年的20.2亿美元增长了2.4%。其中生命科学部门营收达到7.31亿美元,同比增长5.1%;临床诊断部门的营收达到13.2亿美元,同比增长1%,特别是免疫诊断、血型鉴定和糖尿病业务增长最快。另外从地域分布上看,公司37%的业务收入来源于美国,其他63%均来自海外市场。

中国作为IVD主要的市场之一,Bio-Rad自然也是相当重视。目前,Bio-Rad已在上海(总部)、北京、广州和香港等地设立了办事处,并在上海外高桥成立了保税库,分别配备技术支持、客户服务、维修和商务人员,形成了一个专业化、本地化的队伍。

2009年,伯乐生命医学产品(上海)有限公司正式落地上海张江。这标志着伯乐(上海)研发中心作为伯乐(Bio-Rad)亚太地区开设的第一个研发基地正式成立,为伯乐在中国设厂生产奠定了基础,有助于其在中国的进一步发展。

10、碧迪医疗(Becton Dickinson)

碧迪医疗(Becton Dickinson)是全球知名的医用一次性产品供应商,成立于1897年,总部位于美国新泽西州的富兰克林湖。在其一百多年的发展进程中相继收购了十多家相关的医疗器械及医疗设备公司,现已成为世界最大的医疗技术及医疗设备公司之一。目前BD在全世界50多个国家和地区设有分支办事机构、研发中心和制造工厂,业务遍及世界六大洲,员工超过45000人。

BD公司的业务可分为BD医疗和BD生命科学两大部门,其诊断业务从属于生命科学部门。2016年BD公司总营收达到125亿美元,其中诊断业务营收有13.01亿美元。值得一提的是,截至2014财年,BD在中国市场已连续多年以20%以上的速度增长,并超过日本成为仅次于美国的第二大市场。

从医疗耗材到体外诊断,再到标本分析前的处理,BD正凭借丰富的产品组合向二三线市场扩张,并且在寻求更多这样的合作伙伴。近几年,BD通过扩大与国药渠道合作、并购,在中国市场取得了不小的成绩。目前,BD在中国已形成以上海为总部,北京、广州等十六个办事处为核心的业务布局,员工总数3000人。

● 1994年,BD正式派员在中国注册成立代表机构,开展对华业务;

● 1995年8月,BD投资2500万美元在苏州工业园区建立生产型企业苏州碧迪医疗器械有限公司;

● 2005年起,BD总投资4800万美元在苏州工业园区建立碧迪快速诊断产品(苏州)有限公司;

● 2008年年底,BD对该公司追加投资4400万美元,其建成后将成为BD亚洲产能最大的医疗器械生产基地;

● 2012年,BD又斥资3亿美元在苏州工业园区启动其独资生产工厂——苏州碧迪医疗器械有限公司生产二区项目。

2016年6月,BD中华区研发中心正式落成并开业,同时BD制药系统预灌封注射器生产线启动建设,标志着BD在华打造涵盖研发、生产、市场与销售的完备产业链布局。通过设立全新的大中华区研发中心,BD中国已形成以上海为创新设计中心,以苏州为实验中心的“研发双中心”格局。

最后我们看到,外资IVD企业在中国已布局超过二十年,远远超过很多国内企业。中国体外诊断市场竞争格局已经相当稳定,行业壁垒也非常明确,目前来看很难打破。国内IVD企业想要在这场竞争中突围成功,或许再更为垂直的细分领域还有机会。(作者: 杨娟)