作者:高康平

继富士康36天“闪电”过会的纪录之后,又一家值得关注的医疗“独角兽”要闪电上市了。

据内部人士透露,3月27日,证监会发审委2018年第51次工作会议,药明康德顺利过会。

药明康德被称为医药界的“华为”、医药界的“富士康”,它是全球排名第11的医药研发外包服务商。它的过会,也标志着药明康德从美股退回来之后,“一拆三”登陆资本市场顺利完成。而药明康德系三家公司的整体市值,或超过1500亿元。

细分市场孕育 “独角兽”

药明康德所处的行业是CRO、CMO/CDMO——合同研发、合同生产/合同生产研发服务,在医药领域,这是一个相对细分、比较小众的市场。

CRO服务包括临床前研究、临床研究、技术成果转化、咨询等,贯穿新药发现、临床研究、药物注册全流程。随着CRO服务市场趋于成熟,还衍生出合同生产、厂研合作等多种业务形态,CRO逐渐成为医药生物行业非常重要的一个分支。

CRO业务范围

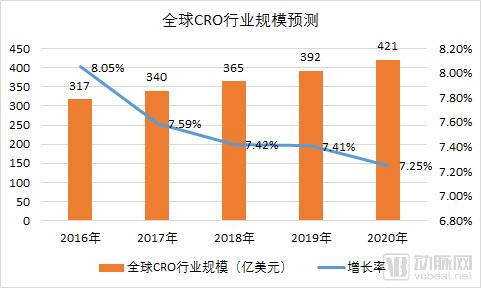

据南方所数据,CRO全球市场也仅为300亿美元左右。

数据来源:南方医药经济研究所

而从竞争业态上看,全球排名靠前的主要是美国厂商。80年代中期到90年代,Parexel、PPD、Icon、Covance等公司相继建立并上市,美国CRO市场进入快速发展期;2000年之后,这些在美领先的CRO公司开始全球化拓展及行业间的并购整合,并逐渐丰富业务范围,覆盖了从新药发现到药物上市后咨询的全流程服务。

中国的CRO行业发展较晚,且同样由外资企业引入。1996年,MDS Pharma Service在中国投资兴建了第一家真正意义上的CRO企业,主要从事临床研究服务,标志着中国CRO行业开始萌芽。2000年,药明康德成立,之后尚华医药、博济医药、泰格医药等公司成立,国内CRO行业进入发展期。

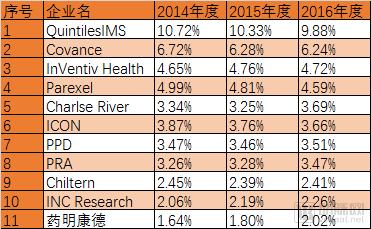

全球CRO市场占有非常集中,前十大服务商占据50%左右的市场份额。药明康德为全球第11大CRO服务商,市场占有率约为2%。

全球CRO领先企业及市场占有情况

数据来源:南方医药经济研究所

作为排名靠前的唯一一家中国公司,药明康德确实担得起赞誉。辉瑞、强生、罗氏、礼来、默沙东这些医药巨头,均为其重要客户。在大幅取得市场占有率后,2007年8月9日药明康德在美国纽约交易所上市。

“一拆三”顺利完成

在美国多年,药明康德深感“华尔街太过于关注短期业绩,大型战略投资就变得比较困难”。于是开始酝酿回国。

2015年4月,药明康德旗下合同生产研发公司合全药业在新三板挂牌,打响药明康德回归第一枪。

2015年12月,药明康德宣布完成私有化,交易涉及资金33亿美元。2017年3月23日,药明康德在其官网挂出上市辅导公告;2017年6月,药明生物科技在香港上市,分拆回归第二步顺利完成。

2017年7月,药明康德递交IPO招股说明书,“一拆三”第三幕正式开启。今年2月6日,药明康德发布登陆上交所的预先披露信息,到3月27日通过审核,前后仅耗时50天,是继富士康36天“闪电”过会之后又一IPO排队纪录。

截至目前,合全药业总市值为202.74亿元;药明生物总市值为939.84亿港元——约合752亿元人民币。(市值以3月27日收盘计)

而按照药明康德的招股说明书,其计划发行1.04亿股,在总股本中的占比不低于10%,融资57.41亿元,以此估算,公司上市时的市值约为570亿元。

202.74+752+570=1524.74 这意味着药明康德如顺利完成IPO募资,“一拆三”的三家公司市值加起来将超过1500亿元,对比回归时的33亿美元,三年间,市值增长逾6倍。

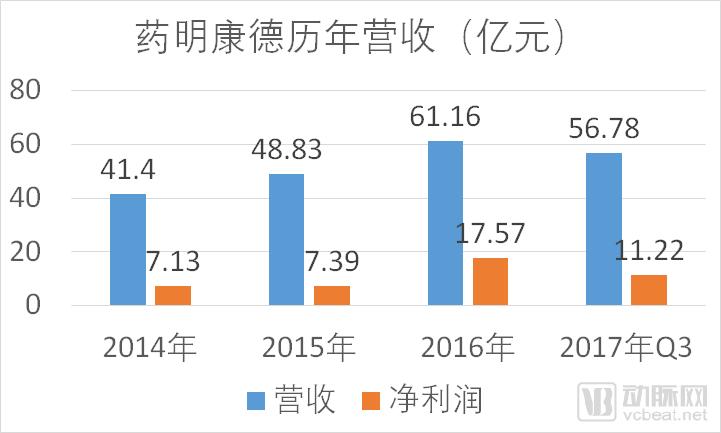

另外,根据药明康德的营收数据,可以判断其上市后的成长性。据招股说明书,药明康德2014年-2017年9月30日,营业收入依次为41.4亿、48.83亿、61.16亿、56.78亿;扣非归母净利润为2.13亿、1.8亿、8.78亿、8.59亿;经营性现金流量净额为7.13亿、7.39亿、17.57亿、11.22亿;毛利率为36.78%、34.55%、40.76%、42.76%。

按2016年净利润计算,药明康德发行市盈率在32倍左右。而A股医药板块平均市盈率为80倍左右,同类企业昭衍新药动态市盈率亦为78倍以上,意味着药明康德上市后市值有较大提升空间。

不过,药明康德拟募资金为今年IPO拟募资金最高——其他两家靠前的依次为华西证券(募资50亿元)、江苏金融租赁(募资40亿元),较高的募资额,也给药明康德顺利上市带来一定挑战。

药明康德上市,有天时——A股拥抱“独角兽”,地利——家门口的资本市场,人和——专业的医药背景团队和资本运作团队,药明康德上市之后,或利用上市公司资源集聚效应,增强其在全球市场的竞争力,带动国内医药创新。